Дашборд для анализа EBITDA инвестиций в Excel скачать

Финансовый показатель EBITDA позволяет быстро оценивать уровень доходности инвестиционных проектов. В кулуарах финансистов его еще называют самый популярный показатель «грязной прибыли». Он незаменим при пакетном анализе большого количества предложений для инвесторов и кредиторов. Например, коэффициент оптимального уровня долговой нагрузки предприятия не должен превышать значение 3 (а лучше <2,5). Вычисляется данный коэффициент с использованием показателя EBITDA по формуле:

коэффициент долговой нагрузки = сумма займа / EBITDA

Данный подход напоминает скоринговую систему в банковских программах для автоматического анализа и принятия решения по большому количеству заявок на выдачу краткосрочных займов. Или же для технического скрининга акций и компаний. Для анализа долгосрочного кредитования этот финансовый показатель не работает. Эти и другие преимущества и недостатки самого популярного показателя грязной прибыли также рассмотрим далее на примерах.

Пример формулы расчета EBITDA по балансу фирмы

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) — это прибыль до вычета процентов, налога на прибыль и амортизации активов.

Существует две основных формулы его вычисления:

- Простой и надежный метод — «Сверху вниз».

- Сложный, теоретический метод — «Снизу-вверх».

EBITDA = Операционная прибыль + Расходы на амортизацию основных средств + Расходы на амортизацию нематериальных активов.

EBITDA = Чистая прибыль + Процентные расходы + Налоги с прибыли компании + Амортизация основных и нематериальных активов.

Пример расчета показателя EBITDA:

Консолидированный отчет о прибыли или убытках за год, закончившийся 31 декабря (в миллионах долларов США, за исключением данных о прибыли на акцию)

| Консолидированный отчет о прибыли или убытках за год, закончившийся 31 декабря (в долларах США, за исключением данных о прибыли на акцию) | ||

| Год | 2021 | 2020 |

| Продажа золота | 2684 | 2429 |

| Прочие продажи | 37 | 29 |

| Общий доход | 2721 | 2458 |

| Стоимость реализации золота | 969 | 891 |

| Стоимость прочих продаж | 31 | 28 |

| Валовая прибыль | 1721 | 1539 |

| Продам Общие и административные расходы | 211 | 151 |

| Прочие расходы нетто | 55 | 27 |

| Операционная прибыль | 1455 | 1361 |

| Финансовые расходы нетто | 200 | 145 |

| Процентный доход | 28 | 40 |

| Прибыль от инвестиций и переоценки производных финансовых инструментов | 118 | 119 |

| Курсовая прибыль нетто | 130 | 396 |

| Прибыль до налогообложения | 1531 | 1771 |

| Расходы по подоходному налогу | 290 | 326 |

| Прибыль за год | 1241 | 1445 |

Операционная деятельность

| Консолидированный отчет о движении денежных средств за год, закончившийся 31 декабря (в долларах США) | ||

| Год | 2017 | 2016 |

| Прибыль до налогообложения | 1531 | 1771 |

| Поправки на: | ||

| Финансовые расходы нетто | 200 | 145 |

| Процентный доход | 28 | 40 |

| Прибыль от инвестиций и переоценки производных финансовых инструментов | 118 | 119 |

| Износ и амортизация | 178 | 148 |

| Курсовая прибыль нетто | 130 | 396 |

| Другие | 23 | 22 |

| Итого: | 1656 | 1531 |

- EBITDA «Сверху вниз» = Операционная прибыль + амортизация = 1455 + 178 = 1633

- EBITDA «Снизу-вверх» = Чистая прибыль + Процентные расходы + Налоги с прибыли компании + Амортизация основных и нематериальных активов = 1241 + 200 + 290 + 178 = 1909

Как мы видим, значения, посчитанные двумя способами, довольно сильно расходятся При расчете методом «Снизу-вверх», мы захватываем много одноразовых статей, не связанных с основной деятельностью компании.

Преимущества и недостатки финансового показателя EBITDA

Преимущества:

- Принято считать, что EBITDA неплохо показывает «денежную прибыль» от основного варианта деловитости компании.

- Комфортен для использования по сравнению компаний, функционирующих в той же отрасли. При всем при этом не имеет значения габарит инвестиций (основных средств), габарит долговой нагрузки, и распорядок налогообложения компаний Или не предусматривается налоговая ориентация страны, в какой устраивается компания, конструкция капитала и учетная политика.

- Употребляется не исключительно в оценке компаний, но также в кредитном и финансовом анализе.

- Разрешает предположительно определить размер долга, оптимальный для компании. А также ориентировочный инвестиционный риск.

- В «добросовестном» подсчете коэффициент представляется надежным. Он не позволяет манипуляций во внутренних данных отчетности. Например, ежели фирма постановила преувеличить амортизацию, на одну и ту же величину – снизится чистая прибыль и возрастет амортизация. Следовательно, изменится исключительно конструкция показателя, но не окончательный результат.

Недостатки:

- Фирмы могут легко манипулировать показателями ради измерения качества EBITDA, применять различные технологии расчета либо корректировки. Следовательно, нужно больше скурпулезно разбираться, как был собран коэффициент и в какой анализируемый момент времени.

- Фирмы с высокой долговой перегрузкой часто оказываются в результате в привлекательном положении. Тем не менее прибыль будет все же уступать фирмам с меньшим объемом долга Аналогичная ситуация и с амортизацией.

- Не воспроизводит необходимости в будущих инвестициях в компанию. Это говорит про то, что при сопоставлении компаний из разных сфер деятельности, в выигрыше будут те, у которых большая доля основных средств.

Тут необходимо выделить то, что показатель EBITDA представляется как первичный показатель для скрининга компаний. После изначального осмотра компания требует больше подробного изучения.

Например, Уоррен Баффетт вообще не использует EBITDA при оценочных анализах успешности компаний. Но ради справедливости стоит сразу отметить, что Уоррен Баффетт рассматривает только долгосрочные инвестиционные проекты сроком от 10 лет и больше. И скринингом компаний он не занимается, его интересует лишь только скурпулезный, детальный и тщательный финансовый анализ.

Также от этого финансового показателя отказались такие гиганты как Wal-Mart, General Electric или Microsoft и никогда не используют его в своих финансовых отчетностях.

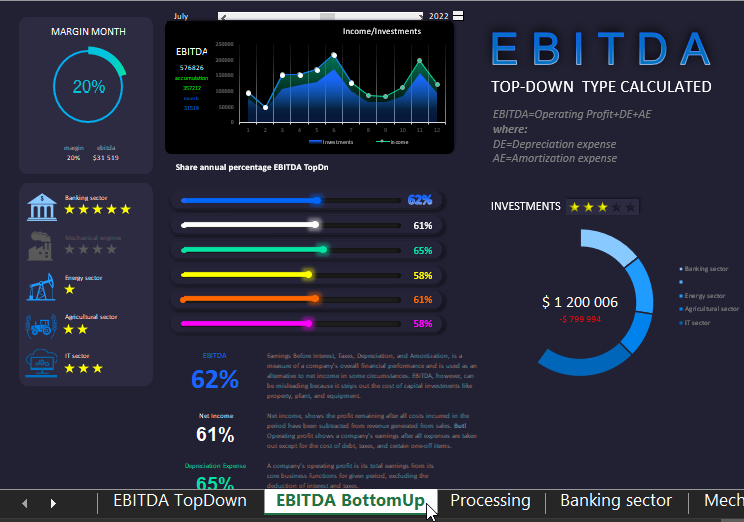

Пример использования EBITDA в Excel для визуального анализа

Для примера смоделируем ситуацию. Для инвестирования 1 000 000 долларов был составлен инвестиционный портфель из 5-ти объектов для инвестирования в топ-5 экономических секторах по объему капитализации в мире:

- Банковский сектор.

- Машиностроительный.

- Энергетический.

- Агропромышленный.

- Информационно технологический.

Все эти сектора в нумерованном списке выше упорядочены по убыванию капитализации по статистике на сегодняшний день.

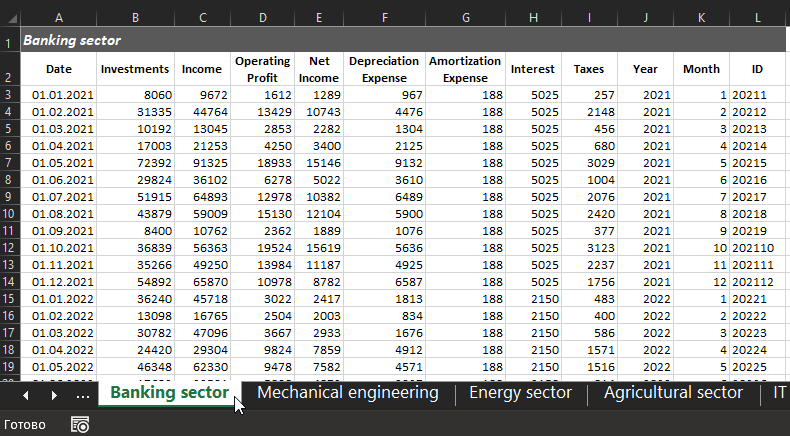

Срок инвестирования 5 лет с ежемесячными вложениями и ежегодным удвоением накопления инвестиционного капитала. На протяжении всего времени по каждому инвестиционному объекту собирается своя статистика:

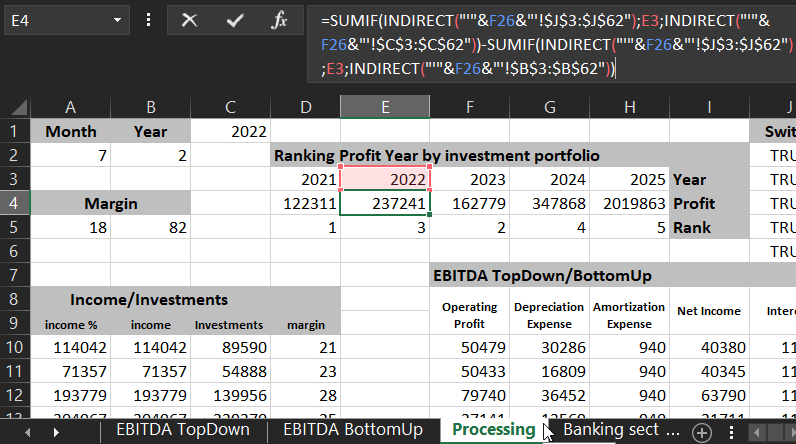

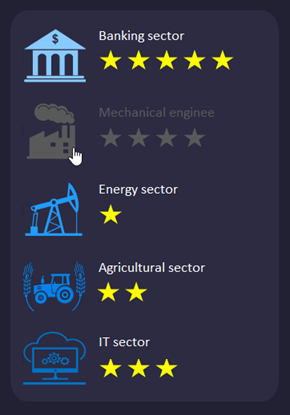

Каждый год доли инвестиционного капитала перераспределяются по разным секторам в зависимости от показателей эффективности вложенных средств и составления новой стратегии на будущий год. О том как были распределены инвестиционные ресурсы по секторам экономики свидетельствует последний блок на дашборде в правом нижнем углу. Например, в 2022-ом году:

Звездочками отображается результативность инвестирования по 5-ти бальной оценочной системе по отношению к наибольшей полученной прибыли от вложений за последние 5 лет. При необходимости систему оценки можно изменить, например, по наилучшему ROI за этот же период. Для этого нужно настроить формулы на листе «Processing» в диапазоне ячеек D4:H4, как показано ниже на рисунке:

На рабочем листе «Processing» находятся все формулы для обработки значений полученных с листов исходных данных и последующим выводом на интерактивную визуализацию презентации в Excel.

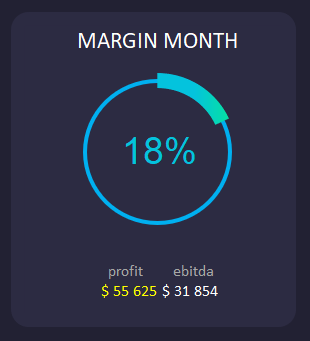

Также можно оценивать успешность инвестирования по маржинальности возврата вкладываемого капитала. Например, в первом блоке дашборда (верхний левый угол) находиться диаграмма, символизирующая долю маржи по каждому месяцу выбранного года:

Два значения в низу это для сравнения суммы прибыли и EBITDA в текущем месяце.

Во втором блоке дашборда (вверху в центре) находиться график ежемесячных вложений:

На графике 2 кривые:

- Investments – суммарное количество вложенных средств в текущих месяцах.

- Income – сумма выручки инвестиций в этих же месяцах.

Слева в блоке еще несколько значений:

- Годовой EBITDA для текущего выбранного года (например, на картинке 2022).

- Accumulation – это накопление выручки по месяцам (то есть: с каждым новым месяцем сумма увеличивается).

- Month - выручка в текущем месяце.

Также в данном блоке находятся 2 элемента управления дашбордом:

- Кнопка в стиле «Счетчик» – для переключения между годами.

- Полоса прокрутки, которая выполняет 2 функции:

- переключение меду месяцами;

- управление информативным курсором синей линии с белыми точками на графике.

Ниже под вторым блоком находится блок №4:

Здесь отслеживается сравнительная динамика изменений всех ключевых показателей для формулы EBITDA по простому типу «сверху вниз» в каждом месяце.

И наконец рассмотрим еще один очень важный блок презентации с элементами управления:

Здесь находится блок информативных кнопок для отключения по отдельности группы показателей. Например, для анализа показателей инвестиционного портфели при исключении одной или несколько экономических секторов. Это позволит понять, как изменилась бы ситуация для данного портфеля если не вкладывать в те или иные отрасли экономики. На против каждой пиктограммы экономического сектора оценочная шкала по 5-ти бальной системе. Иными словами, оценивается то как показали себя инвестиции вложенные в ту или иную отрасль.

В этом же шаблоне Excel имееться еще один дашборд для анализа этого же инвестиционного портфеля только по другой сложной формуле EBITDA – снизу вверх:

Скачать дашборд для инвестиционного анализа EBITDA в Excel

Скачать дашборд для инвестиционного анализа EBITDA в Excel

Второй дашборд практически ничем не отличается лишь только имеет больше показателей для анализа в 4-ом блоке так как этого требует более сложная формула для вычисления показателя EBITDA по типу «снизу вверх». А также некоторые диаграммы и графики ссылаются на другие значения на листе «Processing» потому как вычисления происходят по другой формуле.