Формула Гордона в Excel для оценки будущей доходности акций и бизнеса

Для оценки стоимости собственных средств и рентабельности обыкновенной акции применяется модель Гордона. Ее еще называют формулой для расчета дивидендов постоянного роста.

Так как от скорости увеличения дивидендных выплат предприятия зависит рост его стоимости. Рассмотрим формулу модели в Excel на практических примерах.

Модель Гордона: формула в Excel

Задача модели – оценить стоимость собственных средств, их доходность, ставку дисконтирования для инвестиционного проекта. Формула Гордона применяется только в следующих случаях:

- экономическая ситуация стабильна;

- ставка дисконтирования больше темпа прироста дивидендных выплат;

- предприятие имеет устойчивый рост (объем производства и продаж);

- фирма свободно обращается к финансовым ресурсам.

Формула для оценки рентабельности собственного капитала по модели Гордона – пример расчета:

r = D1/P0 + g

- r – доходность собственных средств предприятия, ставка дисконтирования;

- D1 – дивиденды в следующем периоде;

- P0 – цена акций на данном этапе развития компании;

- g – средний темп прироста дивидендных выплат.

Чтобы найти размер дивидендов на следующий период, их нужно увеличить на средний темп прироста. Формула примет вид:

r = (D0 * (1 + g))/P0 + g

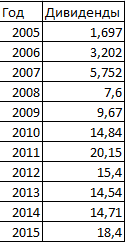

Оценим доходность акций ОАО «Мобильные ТелеСистемы» с помощью модели Гордона. Составим таблицу, где первый столбец – год выплаты дивидендов, второй – дивидендные выплаты в абсолютном выражении.

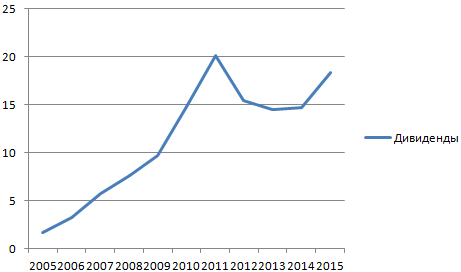

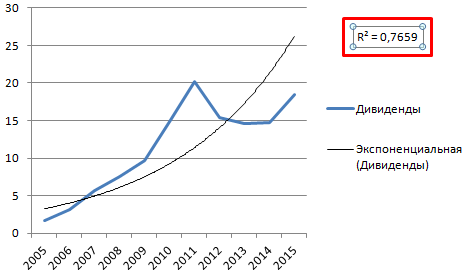

Формула Гордона «работает» при определенных условиях. Поэтому сначала проверим, что значения дивидендов подчиняются экспоненциальному закону распределения. Построим график:

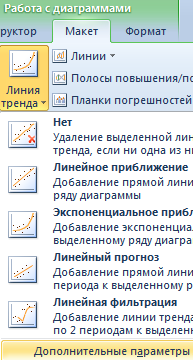

Для проверки добавим линию тренда с величиной достоверности аппроксимации. Для этого:

- Щелкаем по графику, чтобы сделать его активным и выбираем «Работа с диаграммами»-«Макет»-«Линия тренда»-«Дополнительные параметры»

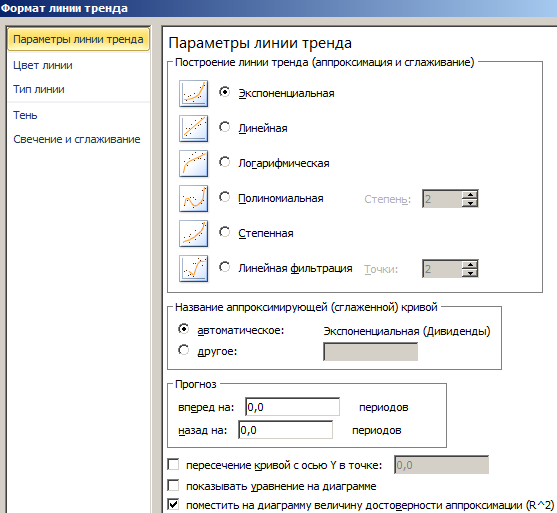

- В окне «Формат линии тренда» отмечаем параметр «Экспоненциальная» и «поместить на диаграмму величину достоверности аппроксимации (R^2)».

Теперь четко видно, что данные диапазона «Дивиденды» подчиняются экспоненциальному закону распределения. Достоверность – 77%.

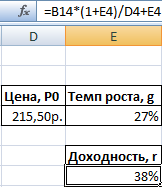

Теперь узнаем текущую стоимость обыкновенной акции ОАО «Мобильные ТелеСистемы». Это 215,50 рублей.

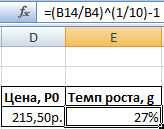

- Рассчитаем среднегодовой темп роста дивидендных выплат. Воспользуемся формулой сложных процентов, т.к. цена изменяется. Установим для ячейки процентный формат и введем формулу: =(B14/B4)^(1/10)-1. Где В14 – последнее значение дивидендов, В4 – начальное значение в анализируемом диапазоне.

- Рассчитаем ожидаемую доходность обыкновенной акции ОАО «МТС». Введем формулу: =B14*(1+E4)/D4+E4. Где В14 – последнее значение дивидендных выплат, Е4 – среднегодовой темп роста, D4 – текущая стоимость обыкновенной акции.

Таким образом, ожидается доходность акции ОАО «Мобильные ТелеСистемы» в размере 38%.

Метод оценки бизнеса на основе модели Гордона в Excel

Стоимость инвестиционного объекта в начале следующего периода, по формуле Гордона, равняется сумме текущих и всех будущих ежегодных денежных потоков. Величина годового дохода капитализируется – формируется стоимость бизнеса. Это важно учитывать при оценке стоимости компании.

Расчет ставки капитализации по модели Гордона в Excel производится по упрощенной схеме:

FV = CF (1+n) / (DR – t)

Суть формулы в оценке стоимости бизнеса практически та же, как в случае расчета будущей доходности акции. Для определения стоимости бизнеса берутся несколько иные показатели:

- FV – величина собственного капитала;

- CF (1+n) – ожидаемые денежные потоки;

- DR – ставка дисконтирования;

- t – темп прироста денежных потоков в остаточном периоде.

Разницу в знаменателе уравнения (DR – t) называют нормой капитализации. Иногда для обозначения долгосрочного темпа роста денежных потоков используется буква g.

Как рассчитать элементы формулы:

- t = темп роста цен * темп изменения объемов производства;

- DR принимается равной рентабельности собственного капитала;

- 1/(DR – t) – коэффициент к доходу.

Чтобы оценить бизнес по модели Гордона, необходимо найти произведение доходов и коэффициента.

скачать формулу Гордона в Excel

Формула модели используется для оценки инвестиционных объектов и бизнеса в условиях устойчивого экономического роста. Для отечественного рынка характерна изменчивость, из-за чего применение модели приводит к искажению результатов.